Tasse in Germania: come recuperare soldi sulle somme pagate

Secondo un’analisi del Frankfurter Allgemeine, i tedeschi ricevono in media circa 900 euro indietro, rispetto alle tasse pagate. Questo ovviamente si applicherebbe anche agli italiani che in Germania vivono e lavorano regolarmente. Non è tuttavia semplice capire cosa fare per conseguire questo risultato e di sicuro, anche in questo senso, è consigliabile ricorrere all’aiuto di un professionista.

Avvalersi di uno Steuerberater, infatti, può far risparmiare tempo e a conti fatti spesso è più conveniente che affrontare l’impresa da soli, soprattutto se parliamo di liberi professionisti. Si può reperirne uno valido affidandosi al passaparola oppure chiedendo consiglio in uno dei tanti gruppi di italiani in Germania che nascono in rete.

Sulla piattaforma Ageras è possibile inoltre trovare il giusto professionista per le proprie esigenze del tutto gratuitamente.

Ci sono inoltre altri consigli fondamentali, segnalati, tra gli altri, dalla piattaforma di news The Local Germany.

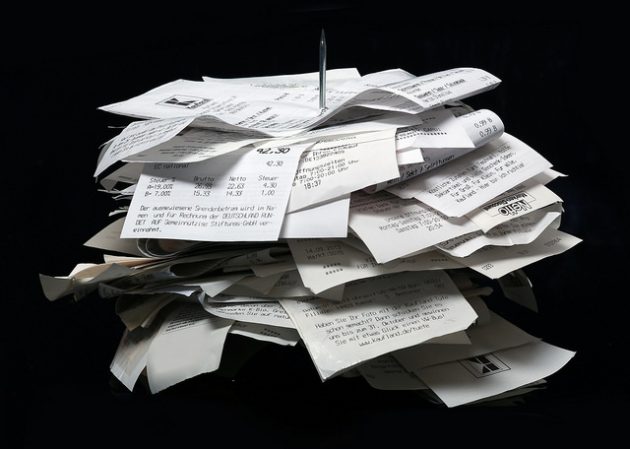

Intanto è molto importante avere le cosiddette “carte” a posto. È inevitabile che se chiederete determinate detrazioni fiscali, il Finanzamt vi contatterà per chiedervi di fornirne prova. Tenete quindi a disposizione scontrini, ricevute e tutto quello che potrà esservi utile per supportare le vostre istanze.

È anche importante prendere l’abitudine di conservare gli scontrini in generale, perché si potrebbe scoprire troppo tardi che delle spese che non erano state considerate potenzialmente detraibili, invece lo sono.

È il caso, poi, ove si voglia fare da soli, di trovare un servizio di dichiarazione dei redditi in inglese.

Se si sta usando il software ELSTER, scaricabile qui, potete trovare su Toytown una traduzione sufficientemente accurata e una spiegazione su come compilare le varie voci richieste.

Con una spesa di circa 25 euro, invece, Su SteuerGo è disponibile un modello per compilare la dichiarazione direttamente in inglese, con una serie di consigli e un’indicazione di massima su quanto potrete recuperare dopo il pagamento delle vostre tasse.

Per quanto riguarda le possibili detrazioni, le possibilità sono moltissime.

Se per lavorare avete dovuto muovervi da casa e sostenere i relativi costi, le spese professionali includono non solo i costi del trasporto (calcolati in base al percorso più breve), ma anche quelli legati al cibo e alle bevande sostitutive del pranzo o della cena e le spese extra.

Se lavorate da casa e non avete un’alternativa, potete dedurre fino a 1.250 euro dai costi legati relativi alla vostra abitazione, calcolati tenendo conto delle dimensioni della stanza in cui lavorate e in rapporto all’affitto pagato. Potete inoltre anche detrarre i costi delle bollette.

Si possono recuperare inoltre, molte delle spese legate allo svolgimento delle proprie mansioni lavorative, anche se piccole. Caffè o cene di lavoro con potenziali clienti, nuove sedie o tavoli per l’home office, abiti ad hoc per i colloqui di lavoro, bollette telefoniche e persino carta e penne.

I viaggi professionali, in caso di lavoro subordinato, sono normalmente coperti dal datore di lavoro, ma è possibile detrarre (totalmente o parzialmente) altre spese legate al viaggio e non previste, come ad esempio quelle legate alla ristorazione.

I viaggi tra le 8 e le 24 ore prevedono in genere di una diaria di 12 euro per i pasti extra, mentre quelli che durano più di 24 ore ne revedono una di 24 euro al giorno. Le spese minori come quelle legate al trasporto pubblico durante i predetti viaggi, e sempre per ragioni professionali, sono coperte tenendo conto di un tetto massimo di 10 euro al giorno.

Per quanto riguarda l’abitazione, potete dedurre le spese relative all’attività di determinate figure professionali, menzionate esplicitamente su Finanztip.de.

È possibile detrarre il 20% delle spese legate alla gestione della casa, incluse quelle per il giardiniere, la pulizia delle finestre e del camino, fino a 4000 euro l’anno. Per lavori sul tetto, riparazioni e altre operazioni di ristrutturazione, si può detrarre il 20% delle spese con un tetto massimo di 1.200 euro l’anno, questo almeno secondo l’opinione di Peter Scheller, commercialista di Amburgo specializzato nelle consulenze agli expat.

Potete recuperare qualcosa in questo senso anche se siete in affitto. I locatori, infatti, tendono a chiedere spesso agli affitturari dei costi di gestione legati alla riparazione e al mantenimento dela struttura e tutto questo può portare a delle detrazioni sul contratto d’affitto. Il padrone di casa deve però fornire una dichiarazione che certifichi le relative spese.

Le spese effettuate per i figli possono essere un bel carico, per i genitori. In Germania è tuttavia possibile detrarre i relativi costi fino a 4000 euro all’anno per bambini di età non superiore ai quattordici anni (o superiore ai quattordici, nel caso di ragazzi non autosufficienti a causa di una disabilità).

Questa stima è indicata anche dal gruppo di aiuto fiscale VLH, che consiglia inoltre di effettuare sempre i pagamenti delle spese succitate attraverso trasferimento bancario e non in contanti.

Ci riferiamo a spese che includono l’asilo nido, il babysitting, le tate e le ragazze alla pari, ma non coprono il cibo o i giocattoli. Nel caso in cui siano i nonni a prendersi cura dei nipotini, è possibile detrarre le loro spese di trasporto, ove le abbiano pagate i genitori, e magari è il caso di stilare un piccolo contratto che attesti la regolarità dell’operazione.